案例分析题二(本题15分)资料一:甲公司是一家上市公司 相关资料如下:2012年12月31日的资产负

案例分析题二(本题15分)资料一:甲公司是一家上市公司,相关资料如下:

2012年12月31日的资产负债表如下:

该公司2012年的营业收入为62500万元,营业净利率为12%,股权支付率为50%。

资料二:经测算,2013年该公司营业收入将达到75000万元,营业净利率和股利支付率不变,无形资产也不相应增加。经分析,流动资产项目与流动负债项目(短期借款除外)随营业收入同比例增减。

资料三:假定外部筹资额为零,负债筹资为零。

资料四:甲公司的一家子公司目前的资本来源包括每股面值为1元的普通股800万股和平均利率为10%的3000万元债务。该公司现在拟投产一个新产品,该项目需要投资4000万元,预期投产后每年可增加营业利润(息税前利润)400万元。该项目的备选筹资方案有两个:

(1)按11%的利率发行债券;

(2)按20元/股的价格增发普通股。

该公司目前的息税前利润为1600万元;公司适用的所得税税率为40%;证券发行费可忽略不计。

要求:

1.根据资料一,资料二计算外部筹资额。

2.根据资料三,计算2012年内部增长率、可持续增长率,如果实际增长率为20%,企业应怎样调整自身经营战略。

3.根据资料四:

(1)计算不同方案筹资后的普通股每股收益;

(2)计算增发普通股和债券筹资的每股收益无差别点;

(3)计算筹资前的财务杠杆系数和按两个方案筹资后的财务杠杆系数;

(4)根据以上计算结果分析,该公司应当选择哪一种筹资方式?理由是什么?

(5)如果新产品可提供1000万元的新增息税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

请帮忙给出正确答案和分析,谢谢!

参考解答

正确答案:

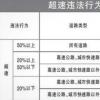

1.(1)变动资产销售百分比=(10000+6250+15000)/62500=50%(2)变动负债销售百分比=(11250+7500)/62500=30%(3)需要增加的资金数额=(75000-62500)×(50%-30%)+2200=4700(万元)(4)留存收益增加提供的资金=75000×12%×(1-50%)=4500(万元)外部筹资额=4700-4500=200(万元)2.ROA=62500×12%/51500=14.56%,ROE=62500×12%/6500=115.38%,此时,企业资金多余,企业可以实行的财务战略为:①支付股利;②调整产业;③其他。3.(1)金额单位:万元(4)由于增发普通股每股收益(1.02元)大于债券筹资方式,且其财务杠杆系数(1.18)小于债务筹资方案,即增发普通股方案2收益性高且风险低,所以方案2为较优方案。(5)进行每股收益分析时,当销售额(或息税前利润)大于每股无差别点的销售额(或息税前利润)时,运用负债筹资可获得较高的每股收益;反之,运用权益筹资可获得较高的每股收益。每股收益越大,风险也越大,如果每股收益的增长不足以补偿风险增加所需要的报酬,尽管每股收益增加,股价仍会下降。当项目新增息税前利润为1000万元时应选择债务筹资方案。

相似问题

根据相关法律规定 信托目的须具有( )。A.合理性B.经济性C.收益性D.合法性

根据相关法律规定,信托目的须具有( )。A 合理性B 经济性C 收益性D 合法性

案例分析题一(本题15分)甲公司为一家以汽车制造为主业的大型国有控股上市公司。为贯彻落实国家“十二五

案例分析题一(本题15分)甲公司为一家以汽车制造为主业的大型国有控股上市公司。为贯彻落实国家“十二五”规划“转型升级,提高产业核心竞争力”的要求

案例分析题四(本题10分)A公司是国内具有一定知名度的大型企业集团 近年来一直致力于品牌推广和规模扩

案例分析题四(本题10分)A公司是国内具有一定知名度的大型企业集团,近年来一直致力于品牌推广和规模扩张,每年资产规模保持20%以上的增幅。为了对各控

关于基金托管人的信息披露义务 下列说法中错误的是( )。A.基金托管人召集基金份额持有人大会的 应至

关于基金托管人的信息披露义务,下列说法中错误的是( )。A 基金托管人召集基金份额持有人大会的,应至少提前30日公告大会的召开时间、会议形式、审议事

案例分析题八(本题20分。本题为选答题 在案例分析题八 案例分析题九中应选一题作答)甲集团公司是一家

案例分析题八(本题20分。本题为选答题,在案例分析题八、案例分析题九中应选一题作答)甲集团公司是一家中央国有企业,主要有三大业务板块:一是化肥生